Российский экспорт чая и кофе вырос на 30% в 2020 году

© aemcx.ru

© aemcx.ru

В 2020 году Россия поставила на внешние рынки 73 тыс. тонн чая и кофе, что на 32% больше показателя 2019 г. В стоимостном выражении экспорт вырос на 30% до 350 млн долл.

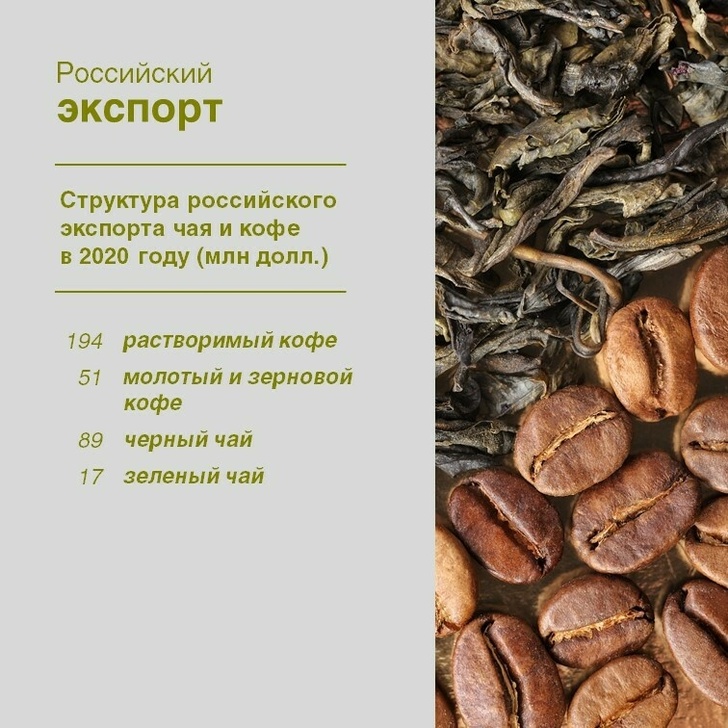

Наибольшую динамику в течение прошлого года показали продажи кофе за рубеж. Так, экспорт молотого и зернового кофе вырос в физическом объеме на 50% до 12 тыс. тонн, в денежном — на 33% до 51 млн долл. Отгрузки растворимого кофе и продуктов на его основе (коды ТН ВЭД 210111 и 210112) увеличились на 47% до 40 тыс. тонн в натуральном выражении и на 52% до 194 млн долл. в стоимостном.

© aemcx.ru

© aemcx.ru

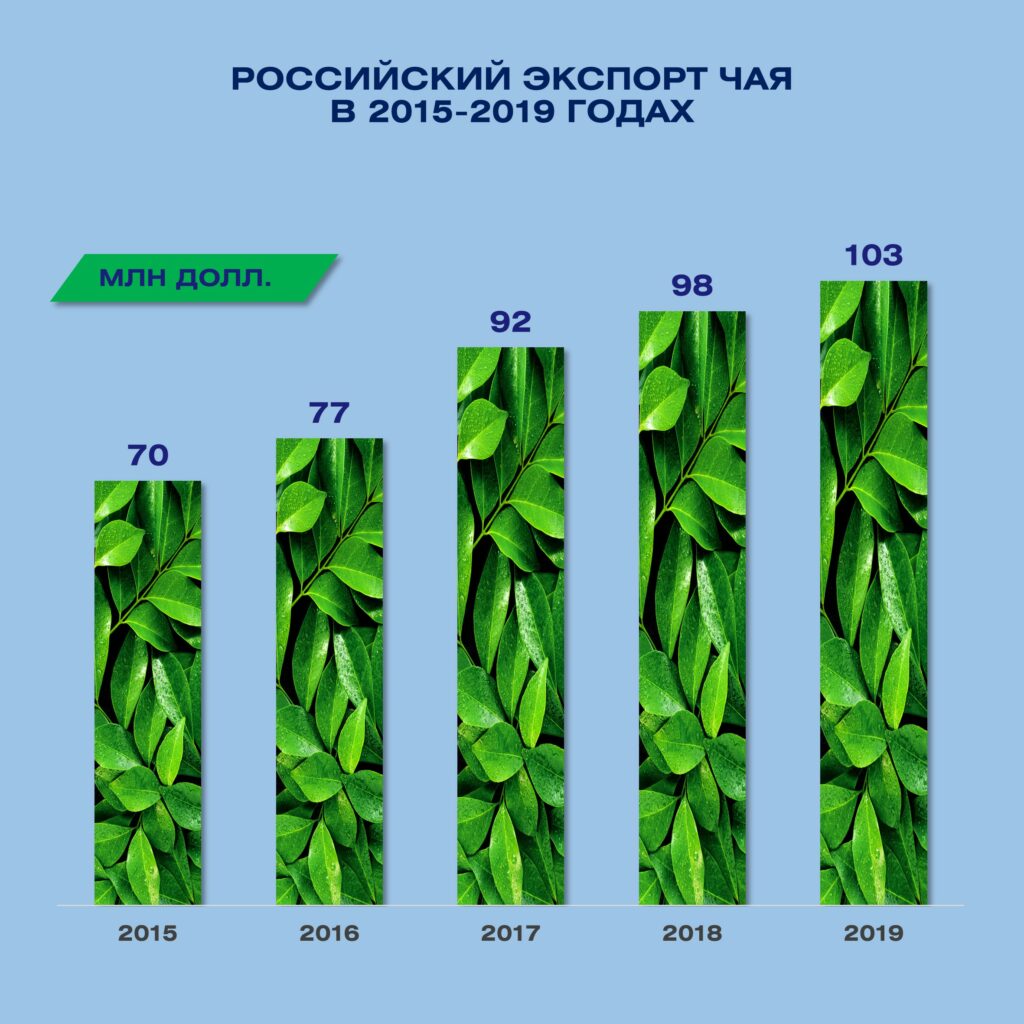

Экспорт чая продемонстрировал рост на 3,4% до 21 тыс. тонн на сумму 106 млн долл. (+2,1%). Увеличение преимущественно обеспечили поставки зеленого чая, которые выросли на 19% до 3,1 тыс. тонн стоимостью 17 млн долл. (+8,6%). Экспорт черного чая составил 17 тыс. тонн на 89 млн долл., что на 1% больше уровня 2019 года.

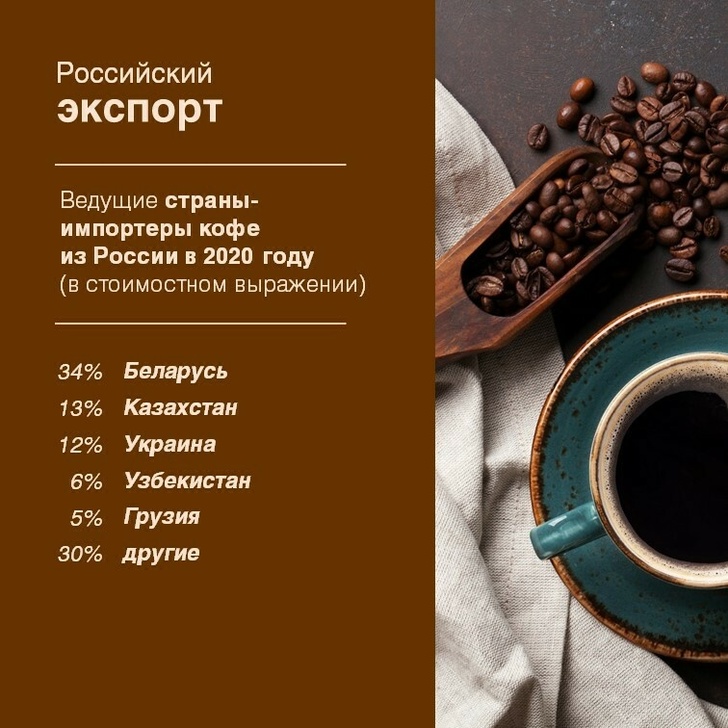

В 2020 году чай и кофе из России экспортировались более чем в 60 стран. В качестве ведущих покупателей кофе сохранили свои позиции соседние государства — Белоруссия, Казахстан и Украина. В том числе поставки кофе в Белоруссию увеличились на 79% до 19 тыс. тонн в физическом выражении и на 88% до 83 млн долл. в денежном. Продажи в Казахстан составили 7,2 тыс. тонн (+8,3%) стоимостью 32 млн долл. (+8,7%), на Украину — 3,5 тыс. тонн (+23%) на 30 млн долл. (+47%). Среди стран дальнего зарубежья значительные объемы кофе отправлялись в Израиль (12 млн долл., +21%), США (8,3 млн долл., в 94 раза больше), Турцию (3,5 млн долл., в 6 раз больше).

Основными импортерами чая из России также являются государства постсоветского пространства. Так, Белоруссия закупила 5,1 тыс. тонн чая (+6,3%) на сумму 28 млн долл. (+9,6%), Казахстан — 4,5 тыс. тонн (+2%) на 17 млн долл. (-14%), Украина — 2,5 тыс. тонн (+7%) на 15 млн долл. (+11%). В топ-10 покупателей чая также входят Израиль (3 млн долл., +0,2%), Катар (2,9 млн долл., -16%), Латвия (2,8 млн долл., +2,9%) и Германия (2,5 млн долл., +7,9%).

Рост экспортных поставок чая и кофе в 2020 году стали продолжением общего позитивного тренда, наблюдавшегося в последние годы, отмечает гендиректор ассоциации «Росчайкофе» Рамаз Чантурия. «За счет масштаба производства мы можем предложить на внешние рынки большой ассортимент по конкурентоспособной цене, а изменение курса рубля привело к еще большему повышению конкурентоспособности российской продукции за рубежом», — пояснил «Агроэкспорту» Чантурия. Также на динамику продаж определенное влияние оказала пандемия. В течение нескольких месяцев не работали кофейни, что привело к 30-процентному спаду на российском кофейном рынке. И хотя к концу года общие объемы практически полностью восстановились, потребление растворимого кофе по итогам 2020 упало примерно на 18%. «Это снижение многие производители компенсировали увеличением экспортных поставок», — указал Чантурия.

ГК «Орими» в 2020 году увеличила экспортные отгрузки чая и кофе на 3%, в результате чего доля экспорта в структуре общих продаж составила порядка 17%. В частности, в компании отметили существенное увеличение экспорта кофе в страны постсоветского пространства (+9%). Также вырос экспорт в страны ЕС и дальнего зарубежья, причем объем поставок чайной продукции увеличился более чем на 20%. «Динамика экспорта тех или иных категорий продукции объясняется прежде всего особенностями национальных рынков, трендами их развития, структурой потребления, спецификой тарифно-таможенного регулирования. Предпосылкой увеличения объема экспорта в страны дальнего зарубежья послужил также выход группы на международные интернет-площадки Amazon (Мексика, США, Канада) и Mercado Libre (Мексика)», — рассказала директор по корпоративным коммуникациям ГК «Орими» Мария Драбова.

По предварительным данным ФТС, в начале 2021 года рост экспортных поставок чая и кофе из России продолжился. По состоянию на 14 марта (данные по ЕАЭС за январь) за рубеж отправлено 10 тыс. тонн чая и кофе, что на 44% больше аналогичного прошлогоднего периода. Стоимость поставок увеличилась на 46% до 54 млн долл.

© aemcx.ru

© aemcx.ru

Мировой рынок

Глобальный рынок чая в 2019 г. оценивался в 55 млрд долл. и, согласно прогнозу EMIS, к 2027 г. увеличится до 69 млрд долл. Таким образом, в ближайшие годы мировой рынок будет расти со среднегодовым темпом 6,6% благодаря популяризации здорового питания, увеличению располагаемых доходов, а также развитию заведений общественного питания в формате чайных и кофеен. При этом наиболее растущей категорией, как ожидается, будет зеленый чай, продажи которого вырастут с 16 млрд долл. в 2019 г. до 26 млрд долл. в 2027 г. Крупнейшим рынком чая является Азиатско-Тихоокеанский регион, на его территории будут наблюдаться наиболее высокие темпы роста и в ближайшие годы благодаря популярности продукта в таких странах — крупнейших потребителях, как Китай, Индия, Япония.

Мировой рынок кофе оценивался в 2019 г. на уровне 102,02 млрд долл., около 37% этого объема приходилось на молотый кофе, 35% – на растворимый, 18% – на кофе в капсулах и 10% – на зерновой кофе. В ближайшие годы, как ожидается, глобальные продажи будут расти в среднем на 4,28% в год и к 2025 г. достигнут 137,65 млрд долл., следует из данных EMIS, при этом наиболее растущими категориями будут кофе в капсулах и растворимый кофе. Около 37% объема рынка кофе приходится на европейские страны, 23% – на государства Северной Америки, 18% – на Азиатско-Тихоокеанский регион, 13% – на Ближний Восток и Африку. При этом наибольшие темпы роста в ближайшие годы будут наблюдаться в АТР (в первую очередь Индии и Китае), Южной Америке (Аргентина, Бразилия), а также ближневосточных странах, где кофе наряду с чаем находится в числе наиболее популярных напитков.

По данным ITC Trade Map, в 2019 г. мировой экспорт чая составил 7,8 млрд долл. Крупнейшие экспортеры чая — Китай (26%), Кения (14%) и Шри-Ланка (11%), импортеры — Пакистан (7,4%), США (7,2%) и Россия (6,3%). Более 77% объема, ввезенного в Россию в 2019 г., пришлось на чай в упаковках весом более 3 кг.

Мировой экспорт кофе в 2019 г. равнялся 37 млрд долл., из них около 14% приходилось на Бразилию, 8,7% – Германию, 7,3% – Швейцарию, 7,3% – Вьетнам. Ведущими импортерами кофе являлись США (17%), Германия (9,7%), Франция (7,8%). Россия среди государств-покупателей кофе находилась на 11-м месте с объемом ввоза 1 млрд долл., 40% этой величины пришлось на нежареный кофе.

Российский потенциал

© aemcx.ru

© aemcx.ru

Российская промышленность практически полностью покрывает внутренние потребности и теперь уверенно расширяется в сторону экспорта. «За счет масштабного внутреннего рынка в России создано большое количество перерабатывающих производств на территории страны. Мы покупаем сырье и ингредиенты из самых разных стран и перерабатываем внутри страны, имеем хорошо отлаженную систему логистики, также можем предложить и уникальные российские добавки. Получается своего рода перевалочный хаб: через Россию можно купить разные виды кофе и чая, с различными добавками, по конкурентоспособной цене. В связи с этим российские производители постепенно захватывают рынки не только стран-соседей, но и более отдаленные», — говорит Рамаз Чантурия.

В связи с этим, прогнозирует он, позитивный тренд в экспортных поставках будет продолжаться. Например, он указал на тенденцию снижения объемов потребления растворимого кофе в России в связи с ростом популярности натурального кофе и, как следствие, постепенным переходом спроса в категорию жареного и молотого кофе. «В то же время спрос на растворимый кофе есть на внешних рынках, в первую очередь на постсоветском пространстве. И если раньше потребление, в первую очередь в странах СНГ, могло закрываться за счет импорта из третьих стран, то сейчас российские производители максимально привлекают заказы со стороны зарубежных покупателей, чтобы компенсировать снижение спроса внутри страны», — добавил Чантурия.

Для ГК «Орими» развитие экспорта продукции является одним из приоритетных направлений, подтверждает Мария Драбова. Компания экспортирует все виды продукции, которые производит, — листовой чай, пакетированный чай, разнообразные чайные смеси с натуральными добавками, кофе в зернах, молотый, все виды растворимого кофе, в том числе кофейные миксы. «Наиболее перспективными для дальнейшего развития экспортного направления мы считаем бренды премиум-сегмента — чай Greenfield, TESS и кофе Jardin, причем в этих брендах мы планируем создать дополнительные ассортиментные линейки, адаптированные к особенностям потребительского поведения в странах-импортерах», — делится Драбова. Также перспективной компания считает категорию растворимого кофе. В 2020 году ГК «Орими» начала в России производство натурального сублимированного кофе, что позволяет снизить себестоимость продукции, дает возможность усилить контроль за качеством продукции и, следовательно, повысить конкурентоспособность на мировом рынке. Что касается географии продаж, помимо стран постсоветского пространства в числе приоритетных направлений для компании — рынки Восточной и Западной Европы, Ближнего Востока, Азии.

Обзор рынка чая России

Общие характеристики рынка

Россия продолжает оставаться одним из лидеров потребления чая в мире, занимая четвертое место после Индии, Китая и Турции. Необходимо отметить, что собственного чая в России крайне мало: он выращивается только в Краснодарском крае (краснодарский чай является самым «северным» чаем в мире). Более 95% потребляемого в России чая покупается на чайных аукционах по месту выращивания (в Шри-Ланке, Индии, Китае, Вьетнаме, Индонезии, Кении) и импортируется в виде промышленного сырья. На российских производственных предприятиях импортный чай обрабатывается и фасуется в мелкую упаковку для розничной торговли.

По данным BusinesStat, основным поставщиком чая в Россию по итогам 2013 года была Шри-Ланка. На ее долю пришлось 32,5% в натуральном выражении от общего объема поставок продукции в страну. Второе место приходится на Индию, доля которой в 2013 году составила 24,1% от суммарного импорта. Замыкает тройку лидеров Кения с долей в 10,7%. Эти три страны являются крупнейшими поставщиками черного чая. Основным поставщиком зеленого чая на российский рынок является Китай. Среди других стран – поставщиков чая: ОАЭ, Финляндия, Индонезия, Вьетнам, Азербайджан и другие.

Объем экспорта чая из России значительно ниже импорта. Поставки чая осуществляются в основном в соседние страны СНГ.

Российский рынок чая является весьма консолидированным. Около 75% рынка в стоимостном выражении контролируют четыре компании: «Орими Трэйд» (ТМ Greenfield, Tess, «Принцесса Нури», «Принцесса Канди», «Принцесса Гита», «Принцесса Ява»), Unilever Россия (ТМ Brooke Bond, Lipton, «Беседа»), «СДС-Фудс» (ТМ Ahmad, Richmond, Berty’s) и «Компания Май» (ТМ Citrus, «Лисма», «Майский чай»).

Также на рынке присутствует 10-15 компаний второго эшелона. Рынок конкурентный и сложно вскрываемый для нового игрока из-за высоких рисков входа: даже имея необходимые средства для вложений, гарантий успеха нет. По оценке экспертов-игроков рынка, для того чтобы занять на рынке заметное положение (то есть иметь долю от 3%), необходимо вкладывать от $5-10 млн ежегодно, в течение 3-5 лет.

Динамика и тренды

Российский чайный рынок в целом можно охарактеризовать как находящийся в стадии стагнации. Фиксируемый рост рынка в заметной степени связан с увеличением стоимости продукта и реэкспорта. Причина отсутствия заметного физического роста рынка очевидна: он насыщен и практически полностью сложился. Как отмечают аналитики BusinesStat, так как традиционно потребителями чая является подавляющее большинство населения, то увеличение продаж за счет роста числа потребителей практически невозможно. Тем не менее за 2009-2013 годы предложение чая в стране увеличилось на 21,6%: со 160,1 тыс. тонн до 194,7 тыс. тонн.

2014 год, судя по всему, внес коррективы в эту тенденцию: в связи с ростом курса иностранных валют цены на чай выросли, что особенно скажется в 2015 году. Некоторые эксперты говорят о вероятности уменьшения физических объемов рынка – как производства, так и потребления. Помимо главной, отмеченной выше причины, связанной с ростом цен, существуют и другие. Так, ежегодное снижение численности населения в стране ведет и к неизбежному сокращению количества потребителей чая. Другая причина – в росте популярности пакетированного чая: это ведет к более экономичному его расходу потребителями. Ну и наконец, средний объем потребления чая на душу населения может снижаться за счет переключения на другие напитки.

Что касается потребительских предпочтений, то они, по большому счету, мало меняются последние 5-7 лет.

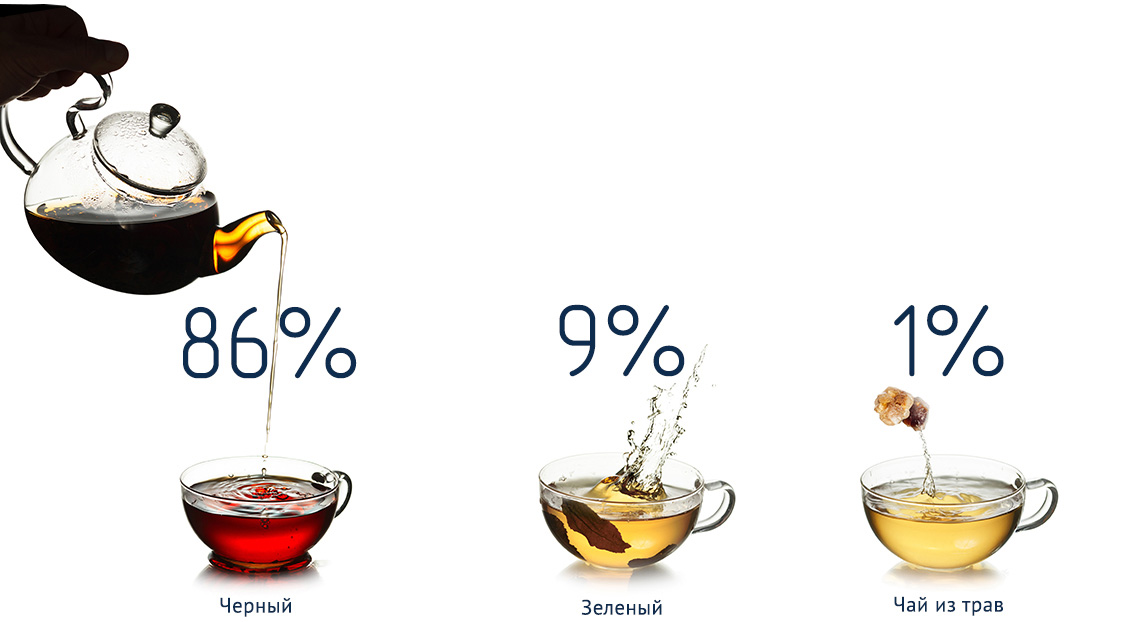

«По данным исследования РосИндекс, доля потребителей чая в России на протяжении последних нескольких лет остается стабильной на уровне 93–94%, — говорит Татьяна Герасименко, директор по работе с клиентами исследовательской компании Synovate Comcon. — При этом безусловным лидером является черный чай (его пьют 86% россиян). Примерно каждый десятый россиянин чаще пьет зеленый, при этом он более характерен для людей с высшим образованием или ученой степенью, а также для женщин. Менее предпочтительны для жителей России чаи из трав — их выбирает всего 1% потребителей категории».

Зеленый чай пользуется устойчивой популярностью, но не массово. В основном этот продукт закрепился в премиальной нише, что, возможно, тоже является ограничением для его развития. Одно время пользовался популярностью сегмент фруктовых (и ягодных) чаев. Сейчас ситуация стабилизировалась, и в общем объеме рынка доля сегмента фруктовых и травяных чаев не очень значительна.

Особое место на рынке занимает холодный чай – негазированный тонизирующий напиток на основе экстракта чая. Основными игроками в данном сегменте рынка являются его первопроходцы: Unilever Россия (ТМ Lipton) и Nestle Россия (ТМ Nestea).

В условиях достаточно жесткой конкуренции и слабо растущего рынка производители пытаются увеличить долю, предлагая новые необычные вкусы и более удобные и оригинальные форматы упаковки. Так, компания «Орими Трэйд» осенью 2010 года вывела на рынок новую коллекцию листового чая в пакетиках-пирамидках в бренде TESS. В 2012 году появилась коллекция листового чая в пирамидках бренда Greenfield, в которую входит девять сортов листового чая, в том числе с композиционными натуральными добавками.

В 2010-2014 годах продолжался рост премиум-сегмента, рост популярности пакетированного чая, развитие отдельных сегментов рынка – в частности, зеленого чая, ароматизированных, фруктовых и травяных чаев, при этом новые сегменты развивались за счет купажей, различных вкусовых сочетаний.

В целом на российском чайном рынке, как отмечает большинство его участников, наблюдается самое широкое разнообразие сортов и видов чая в мире.

Россия входит в число мировых лидеров по потреблению чая. Объем потребления этого напитка в нашей стране достаточно стабилен и мало подвержен влиянию экономических факторов. В 2013 году он составил в среднем 1,4 килограмма на человека в год (по данным исследования информагентства «КредИнформ»).

«В среднем россияне выпивают по три чашки чая в день. При этом 10% потребителей чая в России ежедневно выпивают шесть и более чашек бодрящего напитка. Такие частые чаепития характерны для жителей городов от 100 до 500 тыс. человек. Наименее активные потребители чая (выпивающие за день не больше одной чашки) – это жители обеих столиц, россияне от 25 до 34 лет и люди с высоким уровнем доходов», – комментирует Татьяна Герасименко.

Вообще отказываться от чая склонны дети и подростки от 10 до 19 лет (среди них 10% не пьют этот напиток), а также мужчины (8%).

Виды потребляемых чаев

Чай в пакетиках и пирамидках как наиболее предпочтительный вид чая постепенно набирает популярность, особенно в крупных городах – в настоящий момент его доля в среднем по России вплотную приблизилась к 50%. В Москве этот процесс еще более ярко выражен: доля пакетированного чая здесь достигает 57,4% (по данным Synovate Comcon).

Что касается типов потребляемого чая, то следует отметить, что в целом среди россиян не выражена явно тенденция к эксклюзивному потреблению только одного типа чая, что иллюстрируют последние данные TNS Russia (Рис.1).

Чаи с добавками пьет достаточно большой процент населения. Среди вкусов добавок к черному чаю наиболее популярен бергамот, к зеленому – жасмин. Вообще на рынке присутствует несколько десятков вкусовых добавок (Рис. 2).

Наибольшие перспективы для развития в будущем, по мнению экспертов, имеет сегмент фруктового и травяного чая, поскольку его позиционируют в качестве полезного для здоровья и организма в целом. Маркетинговая стратегия для товаров данного сегмента, как и для сегмента зеленого чая, в основном построена на тренде здорового образа жизни.

Потенциальный сдвиг потребительских предпочтений от традиционного черного чая в сторону «альтернативной» чайной продукции в значительной степени может быть связан и с изменениями культурного плана. Наиболее активное потребление ароматизированных, фруктовых/травяных и редких разновидностей чаев, относящихся к премиум-сегменту, отмечается среди состоятельных молодых людей, живущих в крупных городах, таких как Москва и Санкт-Петербург. В указанной группе населения существует высокий спрос на инновационную и интересную продукцию, при этом традиционный чай воспринимается как неактуальный. По прогнозам экспертов, темп прироста в ближайшем будущем для сегмента зеленого чая составит порядка 4-5%, для травяных и фруктовых чаев – 5-7%, а для белых, красных и прочих видов чая – 2-3%.

В качестве места покупки наибольшая доля принадлежит гипермаркетам/супермаркетам, причем эта доля последовательно увеличивается последние пять лет (что, впрочем, характерно для большинства продуктов). Доля других мест покупок постепенно сокращается. В интернете чай покупают пока что всего 0,4% населения.

Среди критериев выбора чая, которые покупатели называют самыми важными, наибольшее значение имеют тип чая, форма выпуска и цена. За ними вплотную следует наличие вкусовых добавок и марка чая. Страна производства и дизайн упаковки не так важны при выборе.

Лидером по знанию является чай «Ахмад», за ним следуют «Липтон» и «Гринфилд».

Среди потребительских предпочтений распределение несколько иное: «Гринфилд» и «Ахмад» делят первое-второе места с одинаковыми показателями, а «Липтон» оказывается на третьей позиции.

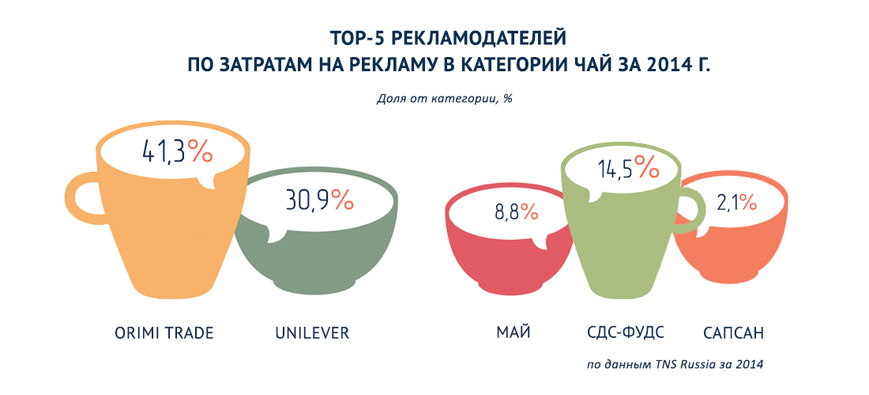

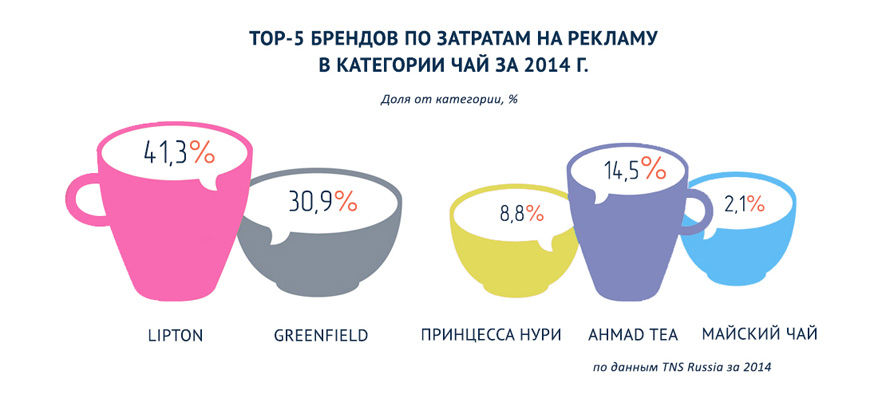

Основной объем рекламы приходится на долю лидеров категории. Тройка лидеров по рекламным затратам выглядит так: «Орими Трэйд», Unilever, «СДС-ФУДС», на их долю приходится свыше 80% рекламных бюджетов.

Среди брендов лидерами являются марки чая «Липтон», «Гринфилд» и «Ахмад».

По структуре распределения затрат среди традиционных медиа (без интернета) первое место в категории со значительным отрывом принадлежит ТВ (Рис. 3).

Сезонность рекламных затрат в категории (Рис. 4) имеет два ярко выраженных пика: в мае и сентябре. В летние месяцы и в декабре-феврале рекламная активность основных игроков минимальна.

Если более детально рассматривать активность рекламодателей по отдельным медиа, то прежде всего следует отметить, что «Липтон» является лидером по рекламным затратам в каждом из них, имея наиболее богатый медиамикс с ведущей ролью ТВ (Табл. 1).

Наиболее часто используемые носители в каждом из основных медиа представлены в Табл.2.

Михаил Райбман, директор по кросс-медиа исследованиям TNS Россия: «Сегмент рекламы чая – очень консолидированный. То есть на тройку лидеров этого рынка – компании Unilever, «СДС-ФУДС», «Орими Трэйд» – приходится 4/5 всей распространяемой в СМИ рекламы. В первую пятерку также попали «Май» и «Сапсан» (чайная компания), но с гораздо менее значимыми бюджетами на рекламу. При этом основной упор производители чая делают на телерекламу – почти 94% от общего бюджета в этой категории приходится именно на этот источник распространения рекламы.

Если говорить об отдельных чайных брендах, то абсолютным лидером по затратам на всех типах носителей стал Lipton – первое место по бюджетам на ТВ, радио, в прессе и на наружных носителях. Интересно, что бренд Lipton стал вообще единственным рекламируемым брендом чая на радио. На остальных носителях в тройку самых рекламируемых брендов вошел Greenfield, Ahmad Tea замкнул тройку самых заметных на ТВ и в наружной рекламе, в прессе также в тройку вошел бренд Bernley (второе место по затратам на рекламу в прессе в категории чаев).

Среди носителей на ТВ выделяются «Первый Канал», СТС, «Россия 1», в прессе – издания «Жизнь», Cosmopolitan, «Трансаэро», радиостанции – «Русское радио», DFM и Hit FM».

- Рынок чая продолжает развиваться и является одним из самых стабильных. Причиной этому служит очень высокая популярность чая в нашей стране;

- В настоящее время рынок чая в России достаточно стабилен. Однако на рынке происходят и будут происходить в дальнейшем качественные изменения. Компании-производители расширяют ассортимент, предлагают новые вкусы, новый формат упаковки, проводят акции по стимулированию продаж;

- Основные тенденции 2014-2015 года – постепенный рост средней розничной цены чая, что, по мнению экспертов-участников рынка, может привести к изменению предпочтений части потребителей в пользу более дешевых сортов чая. Однако в целом повышение цен пока не повлияло на общее состояние рынка и не привело к заметному снижению спроса;

- Большинство наших соотечественников остаются потребителями традиционного черного чая. Наряду с этим, россияне расширяют свои предпочтения, потребляя также зеленые, фруктовые и травяные чаи;

- Несмотря на экономический кризис и связанные с ним негативные процессы, наиболее вероятный прогноз развития рыночной ситуации в целом положительный, поскольку чай является традиционным для России напитком.

Россия – чайная держава, кофе мы научились пить давно, но чай большинству россиян остается более близким и понятным. Отрадно, что лидерство на рынке удерживается российской компанией «Орими Трэйд». Яркие лончи брендов (Tess, Greenfield) показывают тонкое понимание командой этого игрока российской аудитории и ее меняющихся интересов. Хочется надеяться, что один из главных тектонических сдвигов в медиапространстве – рост эффективности онлайн-канала – наши лидеры также будут использовать в гораздо больших объемах. «Орими Трэйд» всегда были современными и интересными, следует ожидать от них ярких запусков и спецпроектов не только в классическом ТВ-размещении, но и в интернете. Давно не было сильных историй в онлайн именно у чайных компаний.

Рост категории нетрадиционных чаев – фруктовых, травяных, зеленых, чаев в инновационной упаковке – свидетельствует о растущей мобильности аудитории и ее фрагментации. Появляется все больше нишевых сегментов, таргетинг на которые становится проблематичным в классических офлайн-каналах. Особенно, если речь идет о молодежных аудиториях. Думаю, что все лидеры, выпуская новую ассортиментную линейку с оригинальным вкусом, изначально ставят себе задачу захвата более платежеспособных аудиторий «молодых семей» или «офисных потребителей». Данные сегменты более открыты к новым вкусам и формам потребления. Интересные промоактивации, которые начинаются с громкого заявления на ТВ и развиваются в интернете, давно показывают максимальную эффективность в сегментах с самым большим процентным содержанием новаторов. Национальные интегрированные промокампании чайных брендов в 2015 году точно будут по максимуму использовать дуэт «ТВ + интернет».

Рынок чая в России: динамика и тренды развития

Генеральный директор ассоциации «Росчайкофе» Рамаз Чантурия подвел итоги прошлого года и рассказал о перспективах российской чайной отрасли.

Импорт чая

С 2011 года наблюдалось уменьшение импорта чая: за пять лет от 188,2 тысяч тонн до 164,1. В 2017 году началось движение вверх — объем закупок чая увеличился до 168,7 тысяч тонн.

Замечу, в предыдущее десятилетие были такие же колебания, от 160 до 180 тысяч тонн. Сейчас мы находимся в нижней точке этого диапазона. Надеюсь, что в следующем году придем к максимальным показателям.

В структуре закупок изменений нет: 90 % — черный чай, 10 % — зеленый.

Растет объем ввоза в нефасованном виде (достиг 92,9 %) — чай фасуется на фабриках в нашей стране.

Преобладает потребление пакетированного чая (60–70 % рынка). На мифах о нем останавливаться не буду. Сегмент достиг насыщения, увеличения его доли, скорее всего, не увидим. В последние годы растет спрос на чай в пирамидках, которые позволяют видеть чай и заваривать напиток из более крупных фракций листа.

Ключевые поставщики чая

- Индия (50 тысяч тонн);

- Шри-Ланка (37 тысяч тонн);

- Кения (22 тысячи тонн);

- Вьетнам (19 тысяч тонн);

- Китай (15 тысяч тонн);

- Индонезия (10 тысяч тонн).

Раньше лидером была Шри-Ланка, но три года назад ситуация изменилась: кризис негативно повлиял на объемы ввоза дорогого цейлонского чая. При этом растут поставки чая из Кении и Китая.

Экспорт чая

Несколько лет объем экспорта переработанного и расфасованного на территории России чая уменьшался: с 8,5 тысяч тонн в 2013-м до 5,7 в 2016-м. С 2017-го наблюдается подъем (до 7 тысяч тонн): компании адаптировались к рыночной ситуации, продукция конкурентоспособна, идет освоение рынков соседних стран. Правительственные организации поддерживают не только организацией участия в выставках, но и созданием условий для более уверенного входа на новые рынки.

Например, началась экспансия в Азербайджан, страну с собственными плантациями и очень большим объемом потребления чая. На протяжении многих лет внутренний рынок контролировал местный крупный игрок, и ни одной зарубежной компании не удавалось ввозить сюда чай, было множество препятствий, все тормозили таможенные процедуры. Мы работали над этой проблемой больше пяти лет, и удалось снять ограничения. Объем поставок из России пока не очень велик (640 тонн), но заметен приличный прирост. Положительная динамика есть и у Грузии — за три года дошли до 197 тонн.

Наши компании поставляют чай в 50 стран, в том числе в Индию (118 тонн) и Китай (40,9 тонн). Эти страны сами производят чай, но люди, приезжающие в эти страны, ищут и нетрадиционные для этого региона сорта. Поток туристов создает спрос на чай из других стран.

Много чая отправляется на Украину (около 2,5 тонн) и в Молдову (около 700 тонн).

Внутренний рынок чая

В 2011 году уровень внутреннего потребления чая — 181,9 тысяч тонн, спустя пять лет — 158,4. В 2017-м — 161,6 тысяч тонн. Заметен восходящий тренд, так что в ближайшие годы можно подняться на верхнюю границу.

Крупные компании «Ахмад Ти», «Май», «Орими Трейд», «Сапсан» и «Юнилевер» занимают 81 % рынка. Только две компании («Орими Трейд» и «Май») нарастили свои доли на 2 %, остальные снизили.

Конкуренция возрастает, особенно трудно приходится небольшим игрокам.

Объем рынка в денежном выражении по итогам 2017 года показал прирост 3 %.

Проблемы чайной отрасли в России

- Снижение маржинальности чайного бизнеса, вызванное валютным фактором (стоимостью сырья) и неадекватностью закупочной политики сетевых розничных операторов. Когда с помощью организаций типа антимонопольной службы удастся переломить тренд с доминированием сетей, рынок будет расти.

- Ограничения на экспортных рынках Узбекистана, Ирана и Турции. Эти рынки для нас закрыты, нет возможности беспошлинно ввозить чай, произведенный на территории других стран. Сейчас обсуждаются зоны свободной торговли. Есть надежда, что удастся войти на новые крупные рынки сбыта. В Турции чая потребляют на 50 % больше чем, в России.

- Сложности торговли на территории Евразийского экономического союза. Например, проблемы есть с продажей чая в Беларусь. Мы занимаемся этим направлением.

- Отсутствие в СМИ объективной информации о продукте. Много мифов и легенд перекачивается из одних ресурсов в другие. Потребители не знают, каким источникам можно доверять, и получают некачественную информацию о продукте.

Перспективы отечественной чайной отрасли

Если нашим переговорщикам удастся договориться с Турцией, Ираном и Узбекистаном о снятии ограничений, то к 2020 году можно увеличить объем экспорта до 1 миллиарда долларов.

Особые усилия направлены на популяризацию чайной отрасли среди молодежи. В разных странах мира хорошо зарекомендовали себя профессиональные конкурсы, которые способствуют притоку молодых специалистов. Мы проводим на выставке Coffee & Tea RusExpo очередной национальный чемпионат Tea Masters Cup. Ребята, работающие в ресторанах, клубах, чайных компаниях в разных регионах, соревнуются, кто лучше заваривает чай, кто лучше сочетает напиток с другими продуктами, кто лучше дегустирует и так далее. Эти ребята — будущее чайного рынка. У нас уже есть призеры и победители международных состязаний.

Чайный бум. Как пандемия повлияла на рост рынка травяных напитков

Всеобщий стресс на фоне пандемии коронавируса привел к тому, что все больше людей потянулись за чашками чая, который по своему потреблению в мире уступает только воде. По данным пресс-службы «Ашана», во время самоизоляции среди покупателей сети был резкий рост спроса на чай: 16–22 марта 2020 года спрос вырос на 26% по сравнению с аналогичным периодом 2019 года. По данным «Ленты», с января по май прошлого года реализация кофе и чая выросла сопоставимо.

Но главным конкурентом чая в 2020 году стал не классический соперник — кофе, а алкоголь. Это связано с тем, что во время пандемии повысился уровень стресса, и люди выбирали в качестве одного из способов борьбы с ним «полбокала перед сном». Так, по данным исследования холдинга «Ромир», одним из способов борьбы со стрессом и бессонницей стал алкоголь — его выбрали 15% респондентов. Между тем эта же проблема вывела на новый уровень популярность травяных настоев — тизанов: составов с использованием ромашки, лаванды, шалфея. По данным внутренних исследований Floris, доля продаж фруктового и травяного чая в крупнейших розничных сетях РФ выросла с 4,7% в 2019 году до 9,2% в 2021 году.

Чайный ренессанс

Сегодня на рынке появляется все большее разнообразие вкусов. Люди возраста от 16 до 35 лет являются основными потребителями зеленого чая и напитков «с примочками» — травяного и фруктового чая. Они отдают предпочтение продуктам, которые дают им вкусовые впечатления: матча (зеленая, голубая) с ее «инстаграмными» оттенками, интересные купажи, травяные смеси, добавление специй (например, куркума, имбирь, корица, кардамон, гвоздика и так далее).

Однако, несмотря на все многообразие сортов и вкусов, по данным исследования«Р.И.М. ПН», около 80% россиян остаются поклонниками черного чая, а 44% выбирают зеленый чай. Всего около 30% опрошенных пьют эти виды чая с различными ароматическими добавками. Травяной чай же выбрал каждый пятый опрошенный. Именно рынку тизанов 2020 год дал толчок для развития. Пандемия усилила тренд на ЗОЖ, многие стали искать безкофеиновую замену привычным напиткам и обратились к составам из трав.

Андрей Рябушкин «Чаепитие» 1903 Фото: Wikimedia Commons

Андрей Рябушкин «Чаепитие» 1903 Фото: Wikimedia Commons

Что ждать от рынка чая

Глобальный рынок тизана разделен на Северную Америку, Европу, Азиатско-Тихоокеанский регион (АТР). По данным исследовательской компании MRFR, АТР имел доминирующую долю по потреблению чая на мировом рынке в 2018 году, при этом Китай был основным потребителем травяного чая. В США, как и в России, пандемия подстегнула развитие рынка — потребители стали искать альтернативные средства, которые могут поддержать иммунитет. В свою очередь, потребление чая в сфере HoReCa существенно сократилось, на первый план вышли напитки для домашнего приготовления. Эта же тенденция сохранится и в 2021 году. Похожая динамика наблюдается и в Европе, которая только начинает популяризировать тизаны. Российский рынок тизанов будет развиваться вслед за общемировой тенденцией потребления травяных напитков.

Дальнейший рост рынка чая будет происходить за счет качественных показателей, в количестве ему увеличиваться уже попросту некуда. Объем рынка травяного чая к 2026 году составит 71,784 миллиона долларов при среднегодовом темпе роста 7,15%. Сейчас рынок оценивается в 47,43 миллиона долларов. В ближайшее время стоит ожидать появления новых игроков, которые займут нишу тизанов с использованием соцветий, листьев, корней, коры и семян пищевых растений.

Есть единственное препятствие, которое может замедлить рост: травяные чаи воспринимаются как как более дорогой продукт за счет своей «неповседневности». В условиях глобального рынка хороший травяной чай не может быть дешевле более привычных аналогов. В одном купаже могут быть использованы растения с двух-трех континентов. Поэтому многие будут по-прежнему отдавать предпочтение продуктам с более низкой стоимостью из посредственного сырья. В такой ситуации задача производителей — сохранить доступную цену для потребителей не в ущерб качеству продукта.

На фоне тенденции на ЗОЖ вновь возрождается ценность чая. Травяные купажи и монопродукты (сухие соцветия или плоды одного растения), которые можно употреблять как самостоятельный напиток или добавку к любому другому чаю или кофе, будут наиболее популярны среди потребителей. Уже сейчас 60% чайного рынка Германии занимают фруктово-травяные чаи в пакетиках, в том числе шиповник, мята, ромашка и прочие «нечайные» напитки. Такую же динамику мы ждем и в нашей стране.

Больше текстов о бизнесе и обществе — в нашем телеграм-канале «Проект “Сноб” — Общество». Присоединяйтесь

В каком состоянии находится рынок чая в России?

За 2016-2019 годы экспорт чая из России увеличился в физическом выражении на 58% до 20 тыс. тонн, а в стоимостном – на 47% до 103 млн долл. В том числе в течение 2019 года отгрузки за рубеж в денежном эквиваленте выросли на 5,1%. Около 85% экспорта приходилось на черный (ферментированный) и частично ферментированный чай, остальные 15% – зеленый (неферментированный) чай.

По мере насыщения внутреннего рынка российские производители все больше внимания уделяют развитию экспорта своей продукции. «Массовый сегмент чайного рынка в России практически на 100% покрывается за счет местной чаеразвесочной промышленности. Внутреннее потребление чая составляет около 140 тыс. тонн, в последние годы оно стагнировало с тенденцией к небольшому сокращению, но в настоящее время наблюдается подъем. Одновременно в последние пять лет мы отмечаем ежегодный прирост экспорта продукции, расфасованной в розничную упаковку», – рассказал «Агроэкспорту» гендиректор ассоциации «Росчайкофе» Рамаз Чантурия.

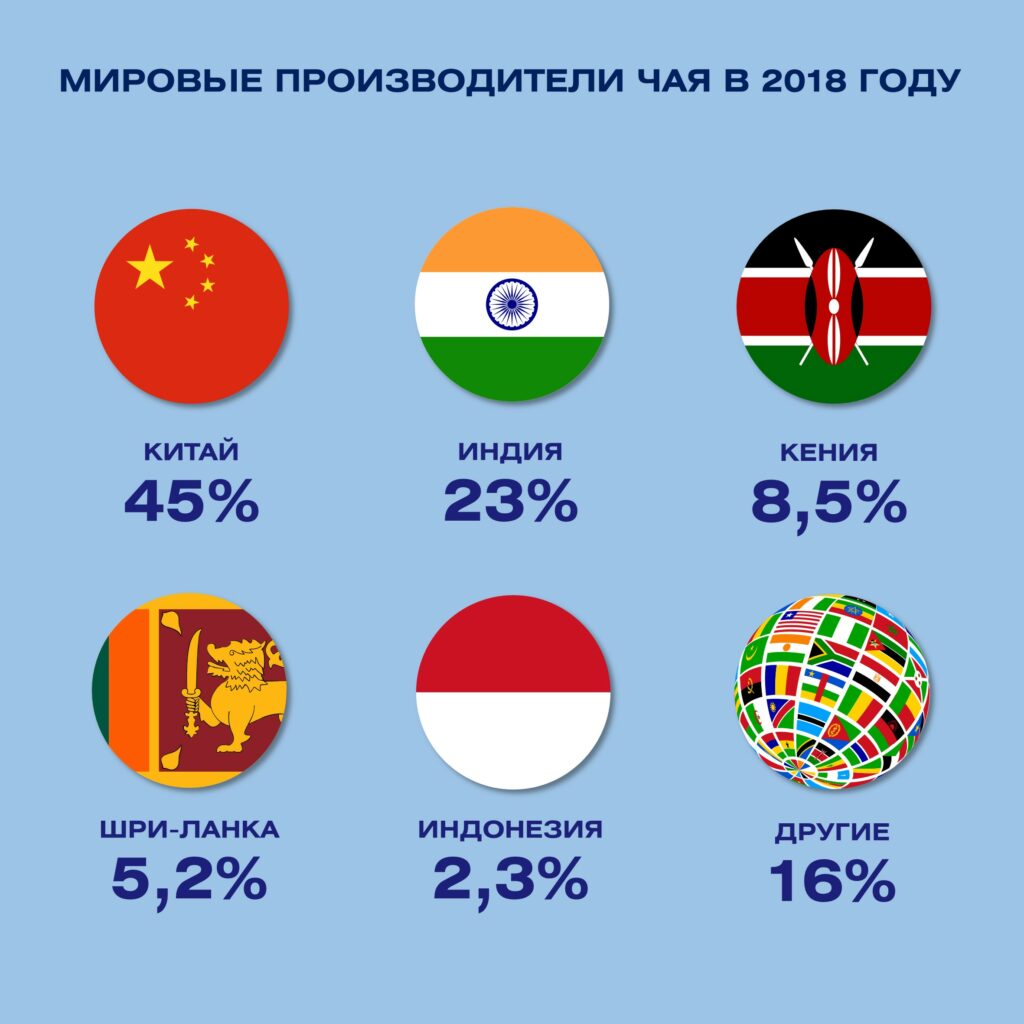

Мировой рынок чая

Чай является вторым по популярности напитком после воды. В мире насчитывается более тысячи видов чая, наиболее популярными из них являются белый, зеленый, черный и улун. За период с 2009 по 2018 год мировое производство чая увеличилось в 1,5 раза до 5,8 млн тонн. Крупнейшим производителем является Китай, на который приходится 45% всего глобального объема, за ним следуют Индия (23%), Кения (8,5%), Шри-Ланка (5,2%) и Индонезия (2,3%).

Рост мирового производства чая в последние годы обусловлен в первую очередь наращиванием его выпуска в Китае на фоне роста доходов населения, а также популяризации здорового питания и активного развития напитков на основе чая. Рост доходов и здоровый образ жизни способствуют увеличению потребления и в других странах Азии, Африки и Латинской Америки, благодаря чему в период с 2007 по 2016 год мировое потребление чая росло в среднем на 4,5% в год.

Более трети объема мирового производства чайного листа и чая идет на экспорт. В 2018 году мировой экспорт чая составил 7,8 млрд долл., что на 3,4% меньше показателя 2017 года, но на 42% больше уровня 2008-го. Еще 199 млн долл. приходились на экспорт мате, или парагвайского чая. Крупнейшими экспортерами чая являются ведущие его производители – Китай (1,8 млрд долл. в 2018 году), Кения (1,4 млрд долл.), Шри-Ланка (947 млн долл.) и Индия (763 млн долл.).

Согласно прогнозу ФАО, в ближайшие годы глобальное производство черного чая будет расти в среднем на 2,2% в год и превысит 4,4 млн тонн к 2027 году. Рост производства зеленого чая в мире будет выше и составит в среднем 7,5%, достигнув 3,65 млн тонн к 2027 году. Потребление черного чая будет ежегодно прирастать на 2,5% за рассматриваемый период, высокие среднегодовые темпы прогнозируются в Китае (+5,9%) и странах Африки – Руанде (+9%), Уганде (+5%), Кении (+4,4%), Ливии (+4,4%), Марокко (+4,2%), Малави (+4,2%). Среднегодовые темпы роста потребления в диапазоне 2-3,5% ожидаются в других производящих чайный лист странах – Шри-Ланке (+3,3%), Бангладеш (+3,1%), Индии (+2,2%), Вьетнаме (+2%). В западных странах потребление чая до 2027 году будет расти на незначительные 0,2% в год в связи с возрастающей конкуренцией с кофе и другими напитками.

Крупнейшими импортерами чая в 2018 году стали Пакистан (571 млн долл.), Россия (497 млн долл.) и США (487 млн долл.). Около 77% ввезенного в Россию объема пришлось на черный чай в первичных упаковках весом более 3 кг.

Российский потенциал

Работая на импортном сырье, российская чайная промышленность представляет собой успешный пример производства продукции с добавленной стоимостью, обладающей спросом на внешних рынках. «Благодаря масштабам производства российских предприятий и тому, что в цене российского продукта около 30% приходится на рублевую составляющую, российский чай конкурентоспособен за рубежом. Не только в странах ЕАЭС, но и практически во всех государствах постсоветского пространства доминируют российские компании. Спрос на продукцию российских производителей есть в Восточной Европе и на Ближнем Востоке», – отметил Чантурия.

В 2019 году российский чай поставлялся в 56 стран. Крупнейшими его покупателями стали Белоруссия, на которую пришлось 25% объема российского экспорта в стоимостном выражении (4,9 тыс. тонн на 25 млн долл.), а также Казахстан (4,3 тыс. тонн на 20 млн долл., 19%). За ними следуют Украина (2,3 тыс. тонн на 13 млн долл.), Киргизия (1,4 тыс. тонн на 5,7 млн долл.), Молдавия (0,8 тыс. тонн на 5,1 млн долл.) и Азербайджан (0,9 тыс. тонн на 4,2 млн долл.).

На седьмом месте среди крупнейших импортеров российского чая находится Польша — в прошлом году в эту страну было поставлено 800 тонн продукции на 3,6 млн долл. «Польша является привлекательным рынком, остальные страны Восточной Европы также находятся в зоне интереса, – подчеркнул Чантурия. – Мы привозим чай из сырья разных стран-производителей, но за счет того, что часть операций производится на территории России и соответственно есть рублевая составляющая, мы получаем неплохую цену конечного продукта. Поэтому для Восточной Европы наша продукция пользуется спросом, так как при высоком качестве она сравнительно дешевле».

Также в топ-10 стран-покупателей входят Катар (3,4 млн долл.), Израиль (3 млн долл.), Латвия (2,6 млн долл.). «Наши компании довольно активно работают на Ближнем Востоке. Кроме того, как это ни странно может показаться, мы считаем достаточно перспективным направлением Китай. Дело в том, что китайский рынок очень емкий, и там есть много китайских сортов чая, но нет цейлонских, индийских, кенийских и многих других, которые обладают другим вкусом и другие свойствами. Безусловно, речь здесь прежде всего идет не о чистых чаях, а о продуктах с различными компонентами, которых нет в Китае, но есть в России, – это чаи с добавками различных ягод, фруктов, трав», – пояснил Чантурия. В 2019 году Россия поставила в Китай 65 тонн чая стоимостью 556 тыс. долл.

По итогам 2020 года, по оценке Федерального центра «Агроэкспорт», экспорт чая из России может вырасти на 10%. Однако реализация прогноза во многом будет зависеть от развития ситуации с коронавирусом в мире и его влияния на спрос и логистические цепочки поставок.

Российский рынок чая: комплексный анализ и прогноз – 2021

В исследовании проанализирована динамика производства чая, относящегося к различным категориям, по России в целом и по федеральным округам. В исследовании представлены прогнозы объема производства по категориям на 2021 год и по рынку в целом до 2025 года.

Кроме подробного анализа импортно-экспортных операций (объем поставок по годам и месяцам, ведущие страны импорта и экспорта, прогноз по категориям на 2021 год и по рынку в целом до 2025 года), исследование содержит информацию об основных производителях чая в России.

Внимание! Исследование предоставляется в течение 3 рабочих дней.

Цель исследования

Оценка состояния и прогноз развития российского рынка чая.

Задачи исследования

• Проанализировать объем и структуру производства чая;

• Проанализировать динамику экспорта и импорта чая;

• Собрать справочную информацию об основных игроках российского рынка чая;

• Провести мониторинг событий и новостей российского рынка чая.

Методы исследования

• Сбор и анализ статистической информации (данные Федеральной службы государственной статистики, ЕМИСС, ФТС);

• Анализ финансовой информации специализированной базы данных российских предприятий;

• Сбор и анализ вторичной информации печатных и электронных деловых и специализированных изданий.

Продукты, проанализированные в исследовании:

• Чай зеленый (неферментированный), чай черный (ферментированный) и чай частично ферментированный;

• Чай зеленый (неферментированный);

• Чай черный (ферментированный).

Импорт и экспорт:

• Чай зеленый (неферментированный), чай черный (ферментированный) и чай частично ферментированный.

• Чай черный байховый.

Перечень продуктов, анализируемых в исследовании, может быть изменен в зависимости от доступности статистических показателей.

Описание исследования

Резюме проекта

Общеэкономическое положение России

Уровень жизни и доходы населения

Классификация чая

Анализ российского рынка чая

Площади насаждений и сбор чайных культур

• Динамика производства по годам

• Структура производства по федеральным округам

• Динамика производства по месяцам

Анализ импорта и экспорта чая

Импорт чая в РФ

• Динамика импорта по годам

• Динамика импорта по месяцам

• Структура и динамика импорта по странам

• Структура импорта по федеральным округам ввоза

• Структура импорта по регионам ввоза

Экспорт чая из РФ

• Динамика экспорта по годам

• Динамика экспорта по месяцам

• Структура и динамика экспорта по странам

• Структура экспорта по федеральным округам вывоза

• Структура экспорта по регионам вывоза

Основные игроки рынка чая

Топ игроков на российском рынке по объему выручки

Изменения в финансовых результатах игроков отрасли

Профили топ-10 игроков

• Описание компании: история, основные характеристики деятельности

• Ассортимент и бренды продукции

Новости и события на рынке чая в России

Приложения

Приложение 1. Список таблиц и диаграмм

По данным «Анализа рынка спецодежды в России», подготовленного BusinesStat в 2021 г, в 2016-2020 гг продажи спецодежды в стране росли ежегодно, за исключением 2018 г, когда объем реализации снизился на 2,5%. В целом за пятилетие продажи увеличились на 79,9%: с 0,65 до 1,16 млрд шт. Наиболее существенный рост продаж спецодежды пришелся на 2020 г и составил 43,9%, что во многом было обусловлено пандемией коронавируса, которая увеличила потребность в средствах индивидуальной защиты как на предприятиях, так и для населения страны в целом с целью обеспечения противовирусной защиты. Открытие дополнительных больничных учреждений для заболевших коронавирусом, а также усиление мер противовирусной защиты в уже существующих больницах и госпиталях увеличило спрос на медицинскую спецодежду, такую как медицинские халаты, перчатки, головные уборы.

“В течение 2,5 месяцев вся розничная торговля была закрыта по распоряжению Мэра Москвы, в конце марта 2020 г. наблюдался резкий спад трафика на фоне рекомендаций не посещать торговые центры. В июне потребительский спрос восстанавливался медленно, в том числе потому, что сохранялся пропускной режим, когда для перемещения по городу требовался пропуск”, – напоминает директор ЭКЦ “Инвест-Проект” Алексей Лумпов.

Средняя цена на внутреннем рынке по России на хвойные пиломатериалы в 2020 году составляла 6 760 руб./м3., в 2019 году стоимость была выше, чем 2020 году, на 1,5% и составляла 6 865 руб./м3, а по итогам 2018 года средняя стоимость кубометра пиломатериалов из хвойных пород древесины равнялась 8 424 руб./м3, что являлось самой высокой ценой в рассматриваемом периоде. Можно сделать вывод, что цены на российские пиломатериалы хвойных пород с каждым годом падают, разница в средней цене между 2018 и 2020 годами составляет почти 20%.

По итогам 2020 года средняя стоимость пиломатериалов из лиственных пород древесины составила 8 594 руб./м3, что на 14% выше, чем в 2019 году цена для реализации на внутреннем рынке на лиственные пиломатериалы равнялась 7 514 руб./м3. В 2018 году средняя стоимость пиломатериалов из лиственных пород древесины составляла 5 903 руб./м3 и на 27% меньше, чем среднегодовая стоимость пиломатериалов из лиственных пород в 2019 году.

Рассматривая динамику цен на хвойные пиломатериалы на внутреннем рынке по месяцам видно, что цена за кубометр в июле 2021 года составила 12 792 руб./м3, что на 51% больше, чем в аналогичном периоде прошлого года. В 2021 году по всем доступным месяцам видно заметное увеличение цены на хвойные пиломатериалы.

Стоимость лиственных пиломатериалов всегда была ниже, чем цена пиломатериалов из хвойных пород древесины, однако, в 2019 году такая тенденция прекратилась и сохранялась на весь 2020 год.

В июле 2021 года цена кубометра пиломатериалов из лиственных пород древесины составила 9 645 рубля, прирост стоимости относительно аналогичного периода предыдущего года составил 14%, к уровню апреля 2019 года цена увеличилась на 47% и в 2 раза относительно аналогичного периода 2018 года.

Самая высокая средняя стоимость хвойных пиломатериалов на внутреннем рынке по итогам 2020 года была зафиксирована в Северо-Западном федеральном округе – 7 915 руб./м3. Относительно предыдущего года наблюдается снижение цены на 16,4%, относительно 2018 года на 33%, тем не менее, среди всех округов цена остается наивысшей. В 2021 году за период январь – июль средняя цена на хвойные пиломатериалы по Северо-Западному федеральному округу возросла на 53% относительно того же периода в 2020 году. Вторая по величине стоимость хвойных пиломатериалов относится к Дальневосточному федеральному округу и составляет 7 815 руб./м3. Цена относительно предыдущих лет также возросла на 8,6% по сравнению с 2019 годом и 9,7% относительно 2018 года. Наименьшей была цена в Сибирском федеральном округе – 5 649 руб./м3, однако динамика показывает, что цена в данном регионе также возрастает (на 5% и 14% относительно 2018 – 2019 гг.). Данные по Южному федеральному округу отсутствуют. Средняя цена на хвойные пиломатериалы за январь – июль 2021 относительно аналогичного периода 2020 года в Российской Федерации увеличились на 64%.

Наибольшая стоимость лиственных пиломатериалов в 2020 году наблюдалась по Южному федеральному округу – 26 420 руб./м3. Динамика показывает, что за весь рассматриваемый период цена повышается. Относительно 2019 года прирост стоимости на 40%. За период январь – июль 2021 года средняя цена на лиственные пиломатериалы по Южному федеральному округу увеличилась на 9% относительно этого же периода 2020 года. Затем идет Центральный федеральный округ, где динамика за 2018-2020 гг. не стабильна, но стоимость все же вторая по величине – 10 462 руб./м3 (снизилась относительно 2018 г. на 37% и увеличилась на 28% относительно 2019 г.). Наименьшая цена лиственных пиломатериалов была зафиксирована в Приволжском федеральном округе – 4 610 руб./м3. Данные по Северо-Кавказскому, Уральскому, Дальневосточному, Северо-Западному федеральным округам отсутствуют. Средняя цена за январь – июль 2021 по России относительно аналогичного периода предыдущего года увеличилась на 6%.

Кто победит – чай или кофе? (исследование рынка чая для Russian Foodmarket)

Российский рынок чая продолжает уступать свои позиции под влиянием развивающейся культуры потребления кофе. Однако еще сильнее пошатнуть позиции чая вряд ли возможно – россияне не мыслят свою жизнь без этого напитка, даже если время от времени или регулярно «изменяют» ему с кофе. Рассмотрим основные количественные показатели, характеризующие отечественный рынок чая, а также зарубежные тренды, которые можно ожидать в ближайшие пару лет.

ДИНАМИКА И СТРУКТУРА ПРОИЗВОДСТВА

Производство чая медленно снижалось до 2017 года после пика, который пришелся на 2013 год (рис. 1). В 2018 году был достигнут показатель, близкий к рекорду 2013-го, однако по итогам 2019 года производство снова сократилось. Средний за анализируемый период объем производства составляет 112 тысяч тонн; в целом можно говорить о том, что рынок стабилен и показывает динамику, свойственную зрелым рынкам. При этом основное влияние на объемы рынка и производства оказывает потребительское поведение – все чаще россияне смещают спрос в сторону кофе, в том числе в формате to go. Однако идущие из-за рубежа тренды позволяют ожидать «реабилитации» чая, за чем может последовать частичное восстановление спроса. Кроме того, о перенасыщении потребителей кофе (некоторые из них пьют по 5–8 чашек в день, что неполезно для здоровья) говорит увеличение отечественного производства заменителей кофе – рост за 2017–2019 годы составил 4%.

Стоит отметить, что столь сильное снижение показателей в 2016 году является отражением ситуации с товаром-заменителем: производство чая сокращалось вслед за ростом потребления кофе, прежде всего фасованного; одновременно наблюдалось падение рынка в целом, в том числе уменьшение импорта, формирующего основной его объем.

Рост производства чая в 2018 году частично был связан с увеличением экспорта почти на 3 тысячи тонн (в 2018 году экспортные поставки составили 19,12 тысячи тонн, а в 2017-м – 16,88 тысячи тонн). При этом на 5 тысяч тонн упал импорт. Возможно, 8 тысяч тонн выпущенной продукции ушло на покрытие. Роста валового сбора чая в этом году не было, новые чайные фабрики не открывались. Но при этом как раз в это время пошла волна интереса к травяным чаям, которые производят у нас в стране (прежде всего иван-чай).

Доля зеленого чая в структуре производства в 2018–2019 годах была стабильна и составляла около 10,3%. Во многом это связано с тем, что черный чай пользуется наибольшей популярностью у россиян.

ДИНАМИКА ОБЪЕМА РЫНКА

Происходит увеличение рынка в денежном выражении. Это связано прежде всего с ростом цен на чай, всплеск которого приходился на 2015 год, когда рынок вырос на 17,6% (рис. 2). На фоне падающих объемов производства, незначительного объема экспорта и сокращающегося объема импорта можно говорить о падении рынка в натуральном выражении, несмотря на рост оборота розничной торговли в денежном выражении.

Чай в нашей стране пьют практически все, однако под влиянием рекламной активности производителей кофе и кофейной техники, а также с развитием формата кофе to go объем чайного рынка постепенно уступает свою долю объему кофейного в совокупном размере рынка горячих напитков (чай, кофе и какао). Если в 2010 году на чай приходились 51,9%, то в 2019-м уже 48%. За период с 2010-го по 2019 год розничная торговля чаем выросла на 44,9%, тогда как торговля кофе – на 85,7%.

Согласно данным Росстата, после кризиса 2014 года потребительские цены на чай стабилизировались и растут ежегодно на 3–7% (рис. 3). При этом темп роста цен чая в пакетиках ниже темпов роста непакетированного чая. Один из факторов влияния, который будет упомянут далее в обзоре трендов, – постепенное переключение потребителей на более дорогие и качественные чаи. Отметим, что сейчас премиумизация на рынке чая подразумевает формирование новой культуры потребления, наподобие тренда speciality на кофейном рынке. За анализируемый период цена на пакетированный чай выросла на 59% (с июня 2013-го по июнь 2020 года), а на непакетированный чай – в 2,16 раза. Для сравнения: за тот же период цены на растворимый кофе и на зерновой и молотый кофе выросли, соответственно, на 57 и 70%.

Как и на других потребительских рынках, наиболее высокие цены на чай выявлены в столицах. По состоянию на июнь 2020 года, московские цены на пакетированный чай выше среднероссийских на 30,2%, а на непакетированный – на 41,5%. В Санкт-Петербурге аналогичные показатели выше, соответственно, на 14,8 и 17,2%.

ВНЕШНЯЯ ТОРГОВЛЯ

О снижении интереса российских потребителей к чаю говорят и данные статистики импорта (табл. 1). Падение темпов роста началось в 2012 году, объемы ввоза чая продолжали сокращаться в течение всего анализируемого периода. За 2010–2019 годы объем импорта в натуральном выражении упал на 17,2%, а в денежном – на 24,4%. Для сравнения: импорт кофе за тот же период вырос в 2,12 и 1,89 раза, соответственно.

На страны дальнего зарубежья в 2019 году приходилось почти 98% импорта чая, а на страны СНГ – 2%. Такая структура импорта практически неизменна в течение 10 лет. Основной объем импорта в денежном выражении в 2019 году принадлежал Шри-Ланке (30,9%), Индии (26,1%), Кении (11,1%), Китаю (9,5%) и Вьетнаму (5,8%).

В товарной структуре импорта на зеленый чай в 2019 году приходилось 10,1%, а на черный – 89,9%. Такая структура практически идентична структуре российского производства.

Объем экспорта чая невелик и практически не вырос в 2019 году по сравнению с 2018-м – в денежном выражении прирост составил 2,5%, а в натуральном – 2,7%. Объем экспорта кофе меньше в 2,5–3 раза. Основной объем экспорта чая (56,8% в денежном выражении) идет из Санкт-Петербурга, Москвы и Московской области в Белоруссию, Казахстан и на Украину.

Проведенный анализ позволяет сделать вывод о том, что российский рынок чая находится под серьезным влиянием рынка кофе, являющегося основными его товаром-заменителем. Такая ситуация складывается прежде всего под влиянием маркетинговой активности производителей кофе, с которой потребители сталкиваются не только в виде рекламы и продвижения в точках продаж, но и в сегменте HoReCa. Это приводит к переключению потребителей с чая на кофе как в ситуациях домашнего потребления, так и при посещении предприятий ресторанного бизнеса.

В последние годы на зарубежных рынках активно развиваются следующие тенденции:

- Рост популярности травяных и функциональных чаев, базирующихся на основе растений-адаптогенов, минимизирующих влияние стресса на организм и соответствующих образу жизни современного человека (куркума, родиола, мята, базилик, имбирь, хмель, чага и другие). Эти же растения усиливают вкусовые характеристики чая. Как и на других рынках продуктов питания, все чаще начинают появляться новые интересные чайные миксы. ЗОЖ и велнес – это ведущие факторы роста потребления специальных чаев и переключения с массовых брендов чая. Основные формируемые потребительские ценности в этом случае – это спокойствие (снятие стресса), здоровье, хорошее самочувствие, энергия (увеличение или снижение перед сном).

- Под влиянием предыдущего фактора, а также с учетом правильно приложенных маркетинговых усилий, будет расти не только стандарт качества чая, но и формирование новой чайной культуры. Также можно ожидать, что необычный чай станет интересным вариантом подарка в противовес привычным алкоголю и кондитерским изделиям. В результате чаша весов на рынке горячих напитков снова начнет смещаться в сторону чая от столь популярного сегодня кофе, который, хотя сейчас и «на коне», всегда воспринимался как менее полезный и «здоровый» продукт.

- Развитие рынка бутилированного чая. Данный сегмент рынка в России небольшой, но можно ожидать его роста как здоровой и функциональной альтернативы газированным напиткам. Это же касается и варианта для HoReCa – свежезаваренного охлажденного чая или чая со льдом.

- Продолжающийся рост популярности чая матча (маття) по всему миру. При этом сегодня это уже не просто чай, но и десерты или печенье с добавлением разных сортов матча, что придает им необычный цвет и вкус, усиливает пользу для здоровья.

- Чайный гриб, хорошо известный еще с советских времен, получил свое второе дыхание за рубежом. Его мировой рынок в 2019 году составил более $ 0,5 млрд. Сегодня это напиток, позиционируемый как натуральный продукт для здорового питания, обладающий лекарственным эффектом и хорошо комбинируемый со специями и фруктами.

- Прозрачность, еще несколько лет назад ставшая одним из ключевых критериев принятия решения о покупке, докатилась и до рынка чая. Потребители хотят знать, где именно произрастал чай, как он был произведен и расфасован, как его правильно заваривать и пить. Помочь в этом производителям могут социальные сети. Сегодня, чтобы оставаться конкурентоспособными, компаниям нужно «выложить карты на стол».

- Гибискус в 2018 году был назван вкусом года – его потребление выросло с 2014 года на 55% в виде чая, а потребление в виде чая со льдом увеличилось на 62%*. Можно ожидать дальнейшего роста популярности чая на основе гибискуса или чайных смесей.

- Рост потребления более дорогих чаев. Вместо массового чая потребители за рубежом все чаще предпочитают чашку высококачественного заварного чая. Этот тренд стимулируется, в том числе, развитием рынка кофе to go – в точках продаж стали появляться чаи. Еще один фактор влияния – все больше потребителей пользуются личными термостаканами, что позволяет удобно и быстро заварить любимый чай. Развитие этого сегмента рынка чая уже повлекло за собой рост продаж специальных чайников, предназначенных для заваривания листового чая и контролирующих температуру воды. Некоторые сорта чая требуют определенной температуры заваривания, что потребители стараются соблюдать, превращая чаепитие даже для себя одного (одной) в ритуал и стремясь приготовить «идеальную» чашку чая.

- Развитие фактора удобства при сохранении качества чая. Помимо уже привычных чайных пакетиков появляются все новые и новые варианты – большие чайные пакетики для чайников, чайные палочки и чайные капсулы для кофеварок (производители кофеварок начали движение в этом направлении, понимая, куда движется чайный рынок).

- Чай, как и кофе, становится модным напитком у молодежной целевой аудитории. Однако молодежи не интересны обычные массовые чаи – они ищут интересные сочетания и готовы к экспериментам, отдавая предпочтение зеленым чаям и смесям, а не простому черному чаю. В случае с продажей через специализированные точки это может быть максимальная персонализация с помощью создания чайных миксов под конкретные запросы (собственные смеси потребителей). В случае с фасованным чаем это уникальные вкусы, травяные смеси, новые виды упаковки, привлекательный дизайн и формирование нового потребительского опыта (например, упомянутые выше термокружки и специальные чайники).

Перечисленные зарубежные тренды могут повлиять на развитие российского рынка. Как правило, они появляются в нашей стране с задержкой на 2–3 года, поэтому у игроков есть в запасе время, чтобы сориентироваться и соответствовать ожиданиям потребителей в меняющихся условиях рынка.